Для начинающих бизнесменов само словосочетание международная торговля звучит, как что-то сложное и недоступное. Это не совсем верно. Импортировать товары из-за рубежа может каждый, при должном уровне подготовки.

В данной статье в общих чертах объясняется из чего состоит процесс таможенного оформления. Этой информации будет достаточно чтобы понять, как все устроено и решить, будете ли вы заниматься этим самостоятельном или обратитесь к специалисту.

- Что такое и как проводится таможенное оформление

- Схемы работы ВЭД

- Личный кабинет участника ВЭД

- Условия поставки Инкотермс

- Какие документы нужны для импорта и как их заполнить

- Тарифное и нетарифное регулирование

- Валютный счет и Единый лицевой счет

- Как рассчитать таможенные платежи

- Маркировка груза

- Ошибки при таможенном оформлении

- Таможенный брокер

- Пример таможенного оформления

- Несколько основных советов начинающему импортеру

Что такое и как проводится таможенное оформление

Таможенное оформление – это комплекс мер, необходимых для перемещения груза через границу. Эта процедура является обязательной для всех товаров, импортируемых в Россию. Ее главные задачи: регистрация, учет и подтверждение законности перемещения продукции через границу.

На профессиональном сленге таможенное оформление называют растаможкой или таможенной очисткой, эти термины широко распространены среди участников ВЭД.

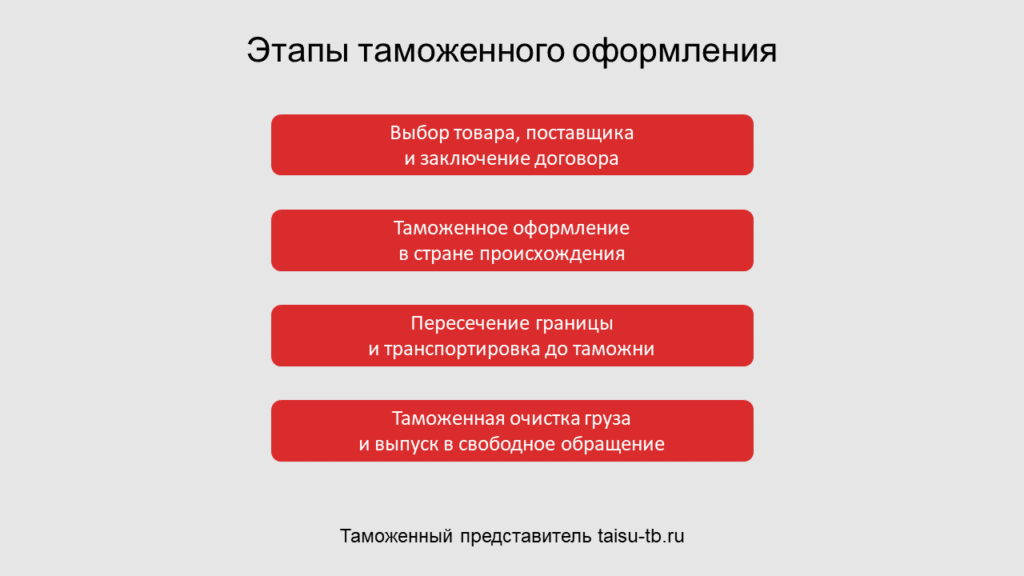

Процесс импорта состоит из нескольких этапов.

Грузы, которые прибывают в Россию, но еще не прошедшие растаможку, находятся на специальной территории — складе временного хранения. Там он может находится не более двух-четырех месяцев. Хранение груза на СВХ – платное, в зависимости от склада и дополнительных услуг, это обойдется в сумму от четырех до десяти тысяч рублей.

Схемы работы ВЭД

Черная схема

Эта схема подразумевает прямое нарушение закона и таможенного кодекса. По сути банальная контрабанда. Груз проходит через границу по предварительной договоренности за наличный расчет.

Например, клиент хочет получить товар из Китая без его легального оформления. Он обращается к «чёрному» брокеру, оплачивает ему стоимость партии полностью или частично, а дальше просто волнуется и ждёт. По прибытию груза в Москву, клиент осматривает его, оплачивает остаток и транспортные расходы с комиссией агента, забирает к себе на склад товар без каких-либо документов.

Продавать легально его невозможно, нельзя поставить на баланс, реализация происходит только за наличные средства на рынках «из-под полы». Такую схему доставки может предложить только недобросовестный и непорядочный перевозчик. Затраты в этих случаях не всегда меньше, а сколько такая схема несёт рисков очевидно всем. Часто заказчик, после предварительного перевода средств, просто теряет связь с партнёром.

Это грубое нарушение закона, преступление, со всеми вытекающими последствиями:

- контрабанда, лишение свободы на срок до 12 лет;

- статья № 194 УК РФ — уклонение от уплаты пошлин, лишение свободы на срок до 2 лет;

- статья № 180 УК РФ — незаконное использование товарного знака, лишение свободы на срок до 6 лет.

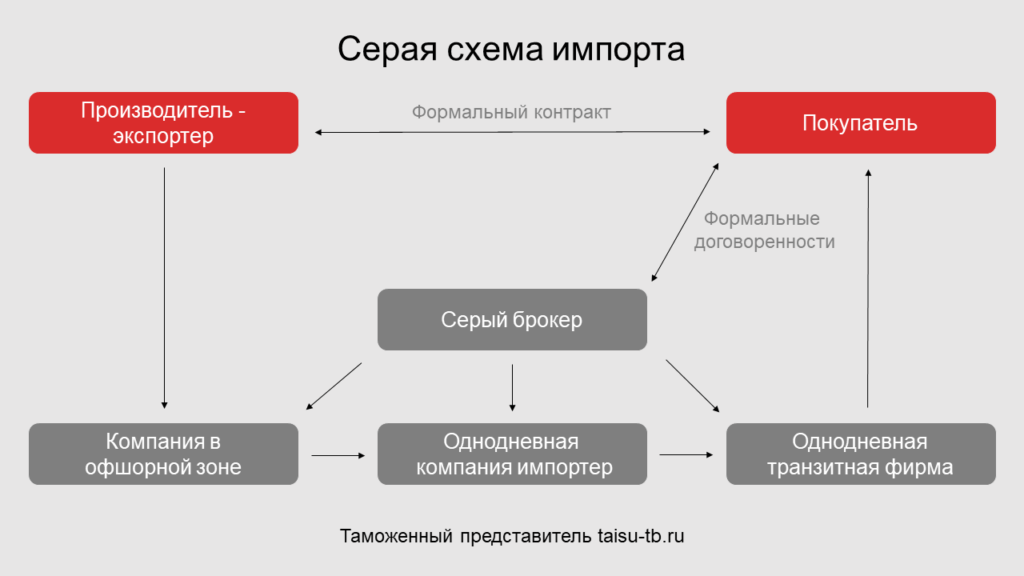

Серая схема

«Серый» импорт – это занижение цены ввоза с целью удешевления себестоимости. При такой схеме специально изменяется: страна-производитель, вес и количество товара. Присваивается далекий от реальности код ТН ВЭД с более низкой процентной ставкой пошлины, а цена подгоняется под статистическую (проходную) таможенную стоимость.

Как правило, именно такие выгоды преследуют компании, обращающиеся к «серым» брокерам. Заказчик в этом случае не является участником ВЭД, товар покупает на своё юридическое лицо «серый» брокер. Все это сопровождается использованием фирм-однодневок, которые предпочитают умалчивать о применяемых ими схемах, а это очень повышает вероятность проблем с налоговыми органами у заказчика. Груз, попавший на территорию России таким образом, может быть реализован только неучтенным. Также нельзя однозначно сказать, что предприниматель сильно сэкономит. Необходимо проанализировать затраты, возможно потенциальная выгода несопоставима с рисками.

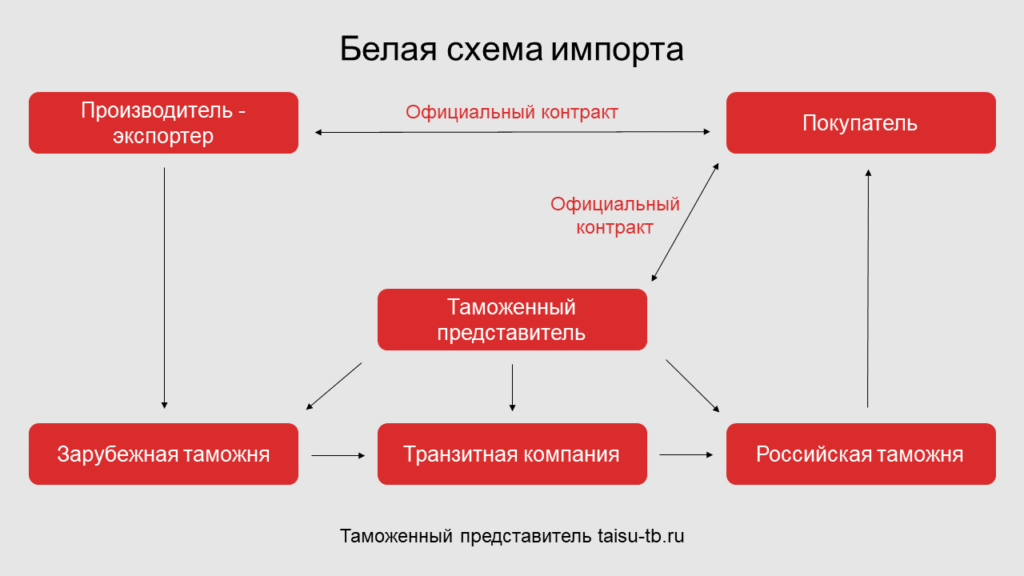

Белая схема

В данном случае растаможка проводится с соблюдением всех норм закона и уплаты необходимых таможенных платежей.

Существует миф, что работать в белую – невыгодно. Это мнение подкрепляется необходимостью уплаты платежей, налогов, а также сложностью процедуры растаможки. Но это заблуждение.

Во-первых, работая в белую вы можете контролировать процесс импорта на всех его стадиях. Всегда можно выбрать более выгодные условия по декларированию, способе перевозки груза, страховке и т.д.

Во-вторых, вы ничем не рискуете. При незаконных способах импорта можно не только получить большой штраф, но и потерять весь груз. Сэкономить все равно не получится.

В-третьих, с развитием цифровых технологий, а также благодаря растущему рынку международной торговли процесс таможенного оформления становится проще с каждым годом.

Если же вы все-таки решили заниматься внешнеэкономической деятельность, то можете пойти тремя путями:

- разобраться во всех тонкостях работы таможни самостоятельно;

- нанять собственный штат декларантов;

- обратиться за помощью к таможенному брокеру.

Далее мы разберем каждый из способов белого импорта.

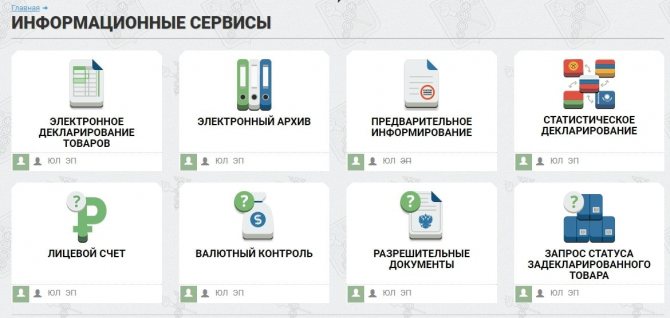

Личный кабинет участника ВЭД

Личный кабинет — это инструмент, который призван упростить жизнь импортера и таможенных органов. С его помощью возможно удаленно контролировать процесс оформления.

Все сервисы Личного кабинета можно разделить на две части.

Одна связана с отчетностью участников ВЭД перед таможней. В него входят:

- таможенный представитель;

- отчетность уполномоченного экономического оператора;

- отчетность владельца таможенного склада;

- магазина беспошлинной торговли;

- импортера табачных изделий;

- СВХ;

- таможенный перевозчик.

Другая связана с постоянными нуждами декларантов:

- предварительное информирование;

- статистическое декларирование, лицевой счет;

- валютный контроль;

- разрешительные документы;

- запрос статуса задекларированной партии;

- решения по классификации товаров;

- калькулятор платежей и др.

Чтобы пользоваться сервисом у вас должна быть электронная подпись (ЭЦП).

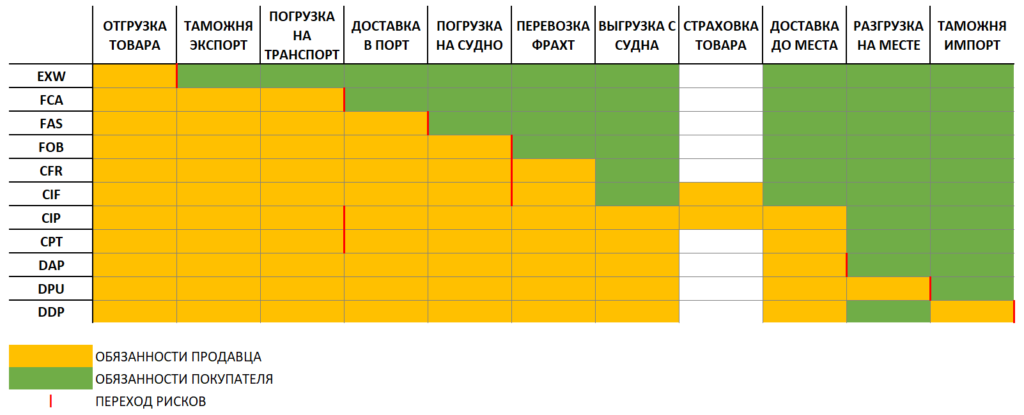

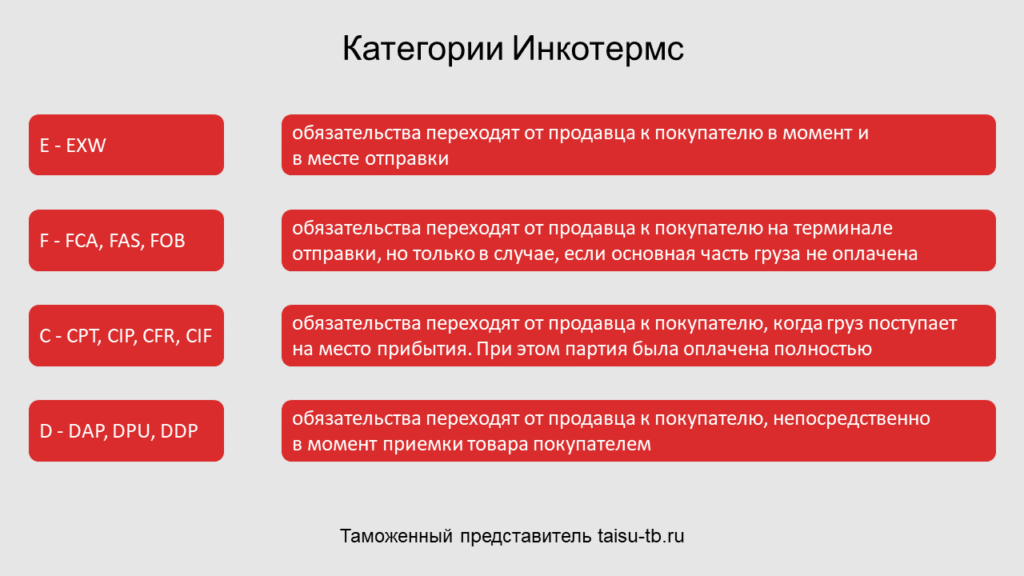

Условия поставки Инкотермс

До того, как вы заключите контракт с поставщиком и оплатите груз, следует разграничить ответственность между вами на всех этапах поставки и прописать ее условия. Для этого существуют специальные правила международной торговли Инкотермс. Это одиннадцать общепринятых терминов, сокращенных по первым трем буквам, которые регулируют международную поставку. Их применение закрепляет права и обязанности продавца и покупателя во внешней торговле, разграничивает ответственности между ними и риски, связанные с поставкой груза.

В таблице указано распределение ответственности продавца, покупателя, момент перехода рисков по правилам Инкотермс. Выделяют четыре основные категории, на которые в дальнейшем распределяются правила Инкотермс.

Наиболее распространенным правилом среди всех — FCA. Оно охватывает до 40% международных коммерческих операций. Также популярны: EXW, FOB, DDP, CIF и DAP.

Какие документы нужны для импорта и как их заполнить

При декларировании из-за границы потребуются следующие документы:

- контракт со всеми дополнениями;

- счет-фактура или инвойс;

- копии учредительных документов;

- паспорт сделки (если сумма превышает 50 000 $);

- транспортные документы (CMR, авианакладная, ТТН, коносамент);

- упаковочный лист;

- документы, подтверждающие классификационный код товара по ТН ВЭД;

- платежные документы, подтверждающие факт уплаты таможенных платежей или право на льготы;

- платежные документы, подтверждающие предоплату;

- разрешительные документы (сертификаты, декларации, лицензии);

- сертификат о происхождении;

- экспортная декларация страны вывоза;

- договор на транспортировку, если это предусмотрено условиями поставки по контракту, согласно Инкотермс;

- документы по постановке на баланс и оприходованию.

Среди них можно выделить самый минимум необходимых документов это: контракт, инвойс, упаковочный лист, транспортная накладная. Далее мы на примере разберемся для чего они нужны.

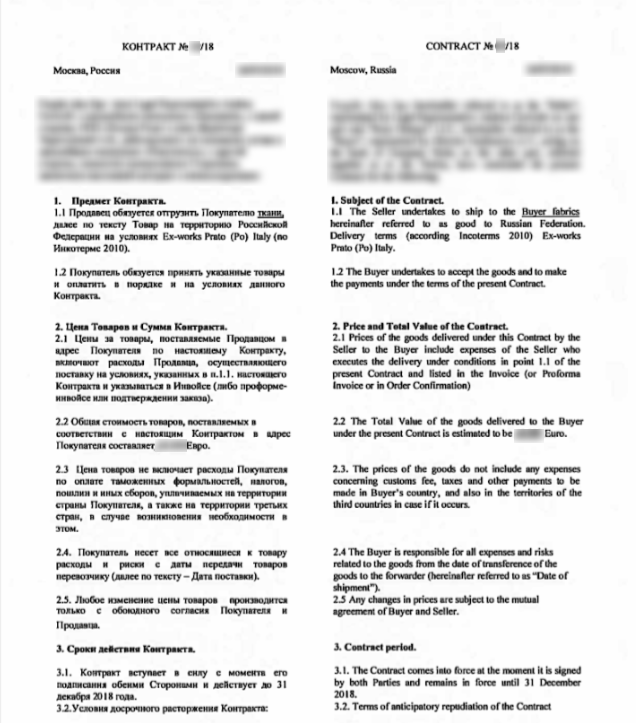

Контракт между импортером и зарубежной компанией

Это документ, в котором указана основная информация о товаре, продавце и покупателе, и разграничение их ответственности. Содержание контракта зависит от поставщика и условий сделки, однако обязательными являются следующие пункты:

- наименование товара, его описание и характеристики;

- стоимость единицы товара и всей партии;

- сроки поставки и оплаты;

- условия Инкотермс;

- валюта сделки;

- список приложенных документов;

- способы разрешения споров и действия сторон при форс-мажоре.

Обычно контракт составляется на двух языках.

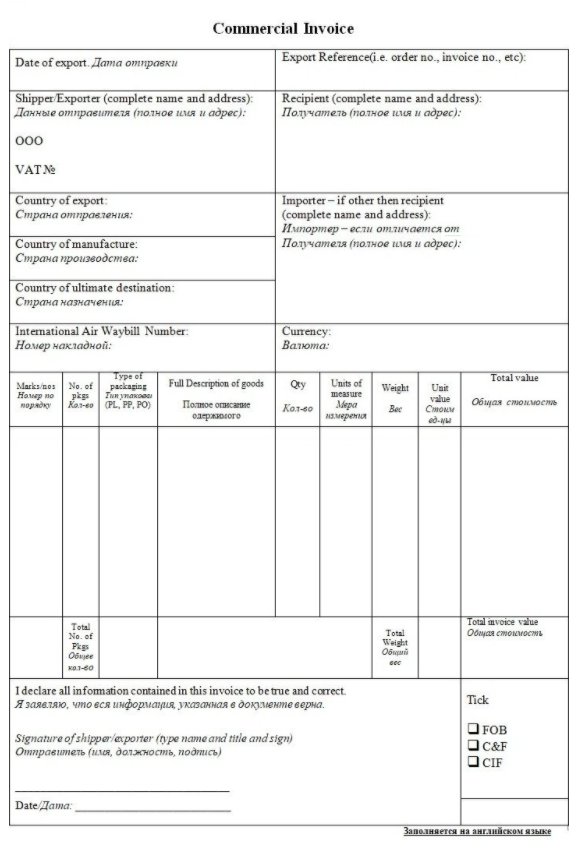

Инвойс

Это счет на оплату, в котором указывается:

- данные продавца, покупателя;

- стоимость единицы товара, всей партии;

- количество товаров;

- банковские реквизиты;

- условия Инкотермс.

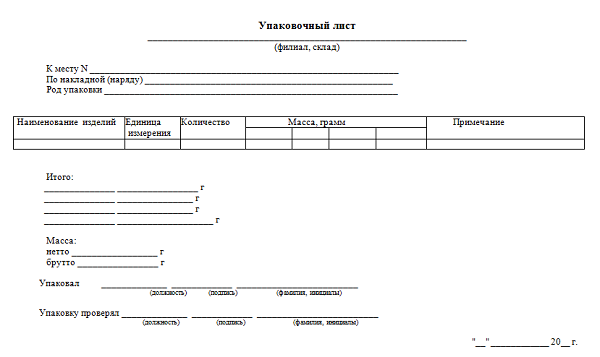

Упаковочный лист

Этот документ содержит информацию о партии товаров и сопровождает ее в пути. В упаковочном листе должно быть указано:

- количество товара;

- вес, объем груза;

- количество, тип грузовых мест.

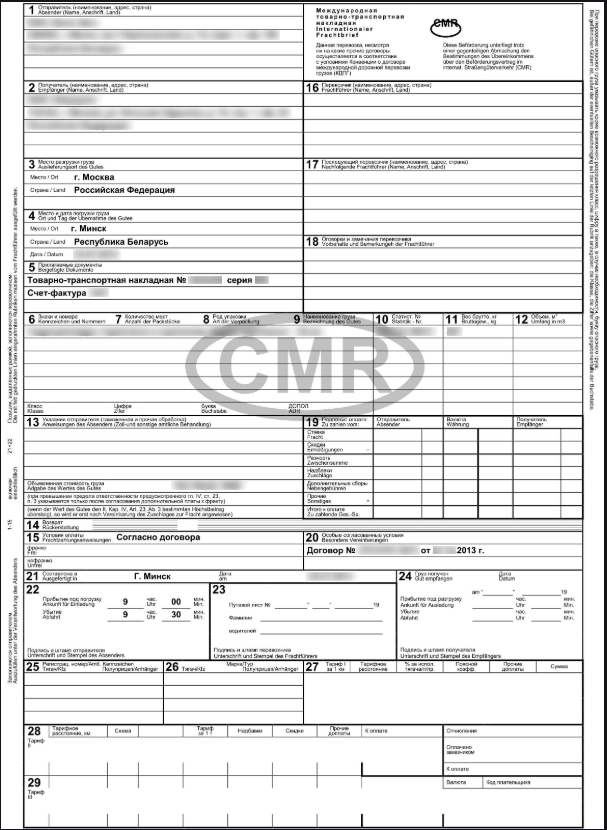

Транспортные документы

Они необходимы для перевозки груза и служат подтверждением, что он был принят у продавца. Вид документа зависит от способа доставки.

| Вид транспорта | Вид документа |

|---|---|

| Автомобильный | Международная товарно-транспортная накладная, CMR |

| Морской | Грузовая авианакладная, AWB |

| Железнодорожный | Железнодорожная накладная международного сообщения, SMGS |

| Авиационный | Коносамент, Bill of landing |

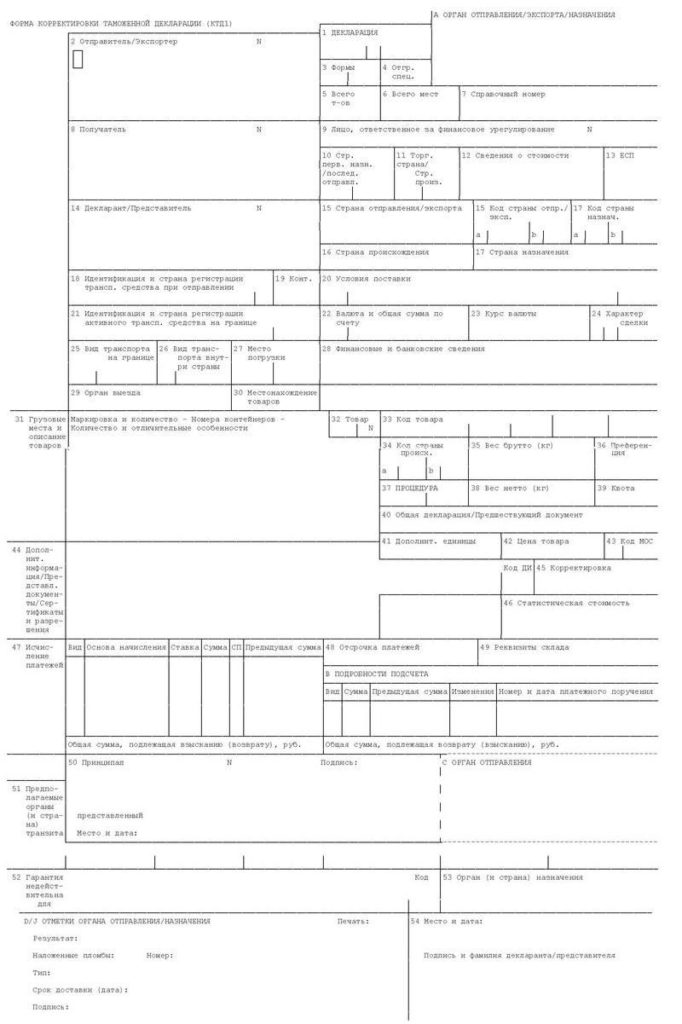

Таможенная декларация

Это документ в виде письменного заявления, где содержится полная и точная информация о грузе, таможенном режиме и виде транспорта, на котором перевозится груз.

- страна происхождения;

- информация о транспорте;

- название таможенной процедуры;

- тип груза (номенклатура согласно ТН ВЭД);

- вес груза;

- стоимость;

- цель ввоза или вывоза;

- сведения о внешнеторговой сделке;

- данные декларанта и представителя;

- информация о подтверждающих документах.

Тарифное и нетарифное регулирование

Тарифное регулирование – это метод воздействия государства на международную торговлю при помощи применения ввозных и вывозных таможенных пошлин на. Данный метод выполняет следующие функции:

- повышение конкурентоспособности товаров местного производства за счет более низкой цены;

- пополнение бюджета государства за счет уплаченных платежей.

Тарифное регулирование состоит из следующих элементов:

- Единый таможенный тариф / ЕТТ ЕАЭС – свод таможенных ставок и пошлин;

- Товарная номенклатура внешнеэкономической деятельности / ТН ВЭД – классификатор товаров;

- таможенная процедура, например Импорт 40.

Нетарифное регулирование подразумевает введение экономических ограничений и запретов, среди которых:

- запрет ввоза / вывоза товаров;

- количественные ограничения ввоза / вывоза товаров;

- исключительное право на экспорт / импорт товаров;

- автоматическое лицензирование экспорта / импорта товаров;

- разрешительный порядок ввоза / вывоза товаров.

Валютный счет и Единый лицевой счет

Международные сделки производятся в иностранной валюте в зависимости от страны поставщика. Для оплаты товара и услуг экспортера потребуется валютный счет. открыть его можно в любом банке. Некоторые из них, также предлагают дополнительные услуги по сопровождению сделки среди которых могут быть:

- консультации по внешнеторговым контрактам;

- информирование о валютном контроле и штрафах;

- перевод контракта;

- подготовка сопровождающих документов.

Единый лицевой счет ФТС – это счет участника ВЭД, где хранятся денежные средства, которые используются в качестве аванса для уплаты будущих платежей и налогов. ЕЛС позволяет проводить расчеты с любыми российскими таможенными органами. Если оплату вы производите самостоятельно, то чтобы открыть ЕЛС нужно сделать следующее:

- Зарегистрируйтесь на сайте ФТС. Необходимо иметь личный кабинет участника ВЭД. Также, у вас должна быть электронная подпись;

- Далее, нужно заполнить и отправить электронное письмо с заявлением в ФТС с просьбой о регистрации лицевого счета плательщика в едином ресурсе лицевых счетов. Потребуется предоставить следующие данные: полное название фирмы, ИНН, КПП, ОГРН, адрес;

- Перечислить деньги для декларирования по новому коду «10000010» (поле 107 п/п).

Как рассчитать таможенные платежи

Таможенные платежи — это величина комплексная, которая зависит от того импортируется или экспортируется товар и от его типа. Сначала определяем его код, согласно ТН ВЭД. Там указана вся основная информация, которая касается груза: размер пошлины, процент НДС, а также является он акцизным или нет. Имея на руках эти данные, можно либо с помощью специального калькулятора, либо самостоятельно произвести все необходимые расчеты.

Возьмем для примера, стоимость товара по накладной 2000 долларов. Согласно его ТН ВЭД размер пошлины составляет 10%, НДС 20%, акцизом не облагается.

Для начала, стоит конвертировать валюту в рубли. На момент подачи декларации по курсу Центрального банка России 2000 долларов будет равно 160 000 рублей (1 доллар США = 80 рублей).

Акциз

Акциз — это косвенный налог, которые распространяется на товары широкого потребления (алкоголь, табачные изделия, автомобили). От него напрямую зависит конечная стоимость. Однако государство позволяет добавлять сумму налога в расчет стоимости товара. На акцизную продукцию устанавливается специальная акцизная марка.

Акцизный платеж актуален только для импортных товаров. Узнать, подвергается ли он данному налогу, а также актуальную ставку можно в Налоговом кодексе, либо в таможенной номенклатуре.

НДС

Налог на добавленную стоимость или НДС — это надбавка на цену товара или услуги, которую делает продавец. В итоге, эта надбавка идет в казну государства. Главное отличие НДС от других видов налога состоит в том, что он взимается с каждого участника производства по цепочке.

По факту НДС должны облагаться только товары, которые импортируются в страну. Однако, даже если вы продаете товар за границу, вы уплачиваете этот налог. Но у вас есть право его вернуть. Это называется процедурой возврата НДС.

Всего можно выделить три вида ставок НДС:

- полная, при которой должно быть уплачено 20% налога от стоимости товара. Это большая часть продукции, ввозимой в страну;

- льготная уменьшена до 10% и относится в основном к продукции для детей и некоторым видам продовольственных продуктов;

- нулевая, в этом случае налог не платится вовсе. Однако подобная льгота распространяется только к высокотехнологичной продукции, у который нет аналогов на российском рынке.

Важно понимать, что НДС взимается не от первоначальной стоимости товара, а вычисляется следующим образом.

Возврат НДС при импорте могут сделать только те компании, которые работают на условиях общей системы налогообложения. Если при растаможке груза применяется специальный режим, либо импортер вовсе освобожден от стандартного порядка уплаты налогов, то рассчитывать на возврат НДС он не может. Существует несколько основных правил, соблюдение которых необходимо для получения вычета:

- импортируемые в РФ товары попадают под дальнейшее налогообложение. Если дальнейшая реализация продукции требует уплаты НДС, то его можно вернуть;

- факт уплаты НДС должен быть подтвержден соответствующими документами;

- сделка подтверждена в бухгалтерском учете компании;

- операция отражена в книге покупок, с указанием суммы НДС к возврату.

Таможенный сбор

Существует несколько категорий этого платежа. Основной его вид — сбор за оформление. Он взимается всегда, при подаче декларации. Его величина напрямую зависит от стоимости товара.

Если вы подаете документы в электронном виде, то вам предоставляется скидка в 25% на оформление.

| Таможенный сбор (руб) | Таможенная стоимость товаров (руб) |

|---|---|

| 775 | не превышает 200 000 включительно |

| 1550 | 200 000 и более, но не превышает 450 000 включительно |

| 3100 | 450 000 и более, но не превышает 1 200 000 включительно |

| 8530 | 1 200 000 и более, но не превышает 2 700 000 включительно |

| 12000 | 2 700 000 и более, но не превышает 4 200 000 включительно |

| 15500 | 4 200 000 и более, но не превышает 5 500 000 включительно |

| 20000 | 5 500 000 и более, но не превышает 7 000 000 включительно |

| 23000 | 7 000 000 и более, но не превышает 8 000 000 включительно |

| 25000 | 8 000 000 и более, но не превышает 9 000 000 включительно |

| 27000 | 9 000 000 и более, но не превышает 10 000 000 включительно |

| 30000 | 10 000 000 и более |

Таможенный сбор за сопровождение применяется лишь тогда, когда транспортировка вашего груза по территории страны требует таможенного контроля. Он зависит от расстояния, а также от вида транспорта.

Таможенный сбор за хранение актуален, если необходимо хранение груза на складе таможни. Ставка здесь одна, если нет необходимости в специально оборудованном складе, тогда ее размер увеличится вдовое: за 100 кг составит 1 руб/сут или 2 руб/сут соответственно.

Таможенная пошлина

Таможенная пошлина является обязательным к уплате платежом, который взимается при перемещении товаров через границу ЕАЭС.

Этот налог вычислить очень просто, если вам заранее известен код ТН ВЭД. Обычно он указывается в приложении к описанию вида продукта. Также они отображаются в Едином таможенном тарифе ЕАЭС. Пошлина бывает разной и всегда зависит от груза.

Он может вычисляться как в процентах, так и исходя из массы или объема поставки. Исходя из этого выделяют три категории:

- адвалорные — исчисляются процентами;

- специфические — исчисляются в денежном отношении за единицу товара;

- комбинированные — включает оба предыдущих.

Вычитается таможенная пошлина из суммы, указанной в декларации: стоимость товара + доставка до границы.

Маркировка груза

Маркировка груза указывает, как на особенности товара, так и может служить проверке подлинности, либо его принадлежности определенной категории.

Обязательна маркировка товаров легкой промышленности. Она подразумевает наличие специальных штрих-кодов и QR-кодов на ярлыках одежды, обуви. Такая же маркировка должна присутствовать на всей алкогольной и табачной продукции.

Если продукция попадает под действие технических регламентов, то на его упаковке и в сопроводительных документах должен присутствовать знак Евразийского соответствия – ЕАС.

Ошибки при таможенном оформлении

Российская таможня очень трепетно относится к декларированию товаров и может запретить ввоз даже из-за малейшей ошибки в документах. Поэтому стоит очень внимательно относится к процессу таможенного оформления.

Среди типичных ошибок при таможенном оформлении можно выделить следующие:

- неверные условия Инкотермс;

- неверный код ТН ВЭД;

- ошибка в расчете таможенной стоимости;

- неполный пакет документов и ошибки в их оформлении;

- ошибки в маркировке и упаковке.

Недекларирование товаров

Это ситуация, в которой таможне не была предоставлена информация о реальном количестве груза. Это не всегда является контрабандой, так как может быть сделано без злого умысла. Например, когда большие партии одежды перевозятся по морю, из-за естественного процесса впитывания влаги тканями, ее вес увеличивается.

Пересортица также относится к данному пункту. Ввоз товарной партии, меньше заявленной в декларации, не является нарушениям, так как отсутствует сам объект нарушения.

Недекларированные товары могут быть запрещены к ввозу, а на его владельца налагается штраф.

Уладить возможные споры по причине ошибочного недекларирование товаров может только специалист на месте. Например, хороший брокер всегда присутствует на основных транспортных потоках и на месте таможенного оформления.

Недостоверное декларирование

Сюда можно отнести ситуации, когда в таможенные органы предоставляется ошибочная информация о товаре, его характеристиках и сопутствующих данных (код ТН ВЭД, таможенная стоимость, условия поставки).

Отсутствие необходимых разрешительных документов для ввоза также относится к недостоверному декларированию.

Избежать недостоверного декларирования можно только обратившись к специалисту. Зачастую неоформленные разрешения, ошибки в документах, неверный код ТН ВЭД — это следствие недостаточного опыта и компетенции.

Штрафы

Средняя сумма штрафа за ошибки при таможенном оформлении в 2019 году составила 8.4 млн рублей.

| Нарушение | Штраф |

|---|---|

| недекларирование или недостоверное декларирование | от половины до в двукратного размера стоимости незадекларированных товаров |

| продажа нерастаможенных товаров | от 300 000 до 500 000 ₽ с возможной конфискацией |

| подделка, изменение или повреждение маркировки | от 5000 до 20 000 ₽ |

| нарушение сроков подачи декларации и документов | до 300 000 ₽ |

| операции с нерастаможенным грузом без согласовании с таможней | от 10 000 до 20 000 ₽ |

| отсутствие маркировки ЕАС | от 50 000 до 300 000 ₽ |

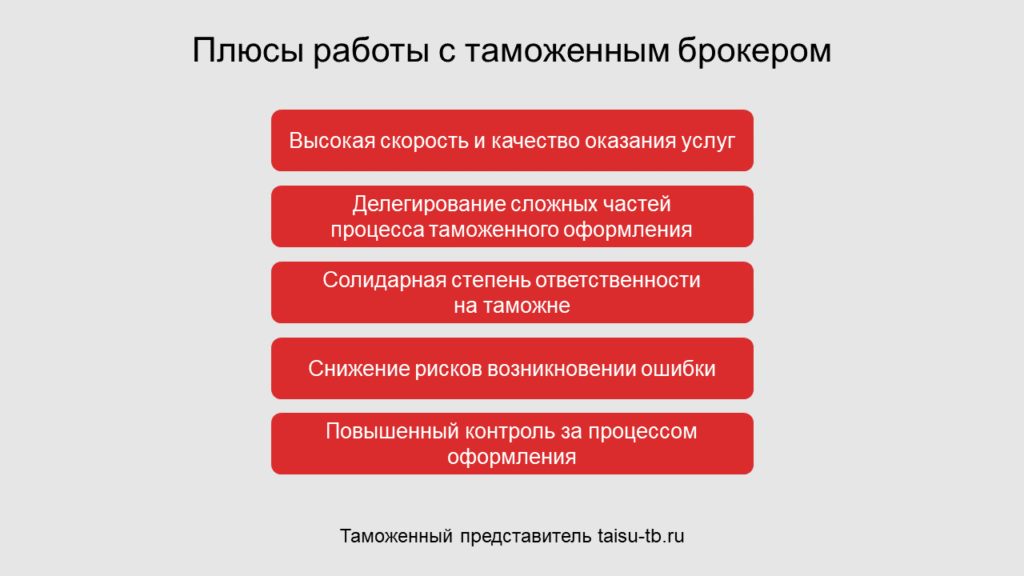

Таможенный брокер

Таможенный брокер – это компания, которая является посредником между заказчиком и таможней. Таможенный брокер — жаргонное название таможенного представителя, который от имени своего клиента учувствует в таможенных процедурах, совершает таможенные операции и оказывает прочие услуги, необходимые для выпуска товарной партии в свободное обращение на территории ЕАЭС.

Зачем обращаться к брокеру

Если импортер считает, что не сможет провести растаможку самостоятельно, он обращается к брокеру. Согласно закону, декларантом на таможне является, как сама организация, которая занимается перевозкой груза, так и ее представитель, выступающий от ее имени.

Как выбрать таможенного представителя

При выборе компании, которая будет представлять ваши интересы на таможне учитывайте следующие критерии:

- опыт работы от 10 лет. Уровень профессионализма напрямую связан с опытом работы представителя в сфере ВЭД;

- штат аттестованных специалистов, которые будут заинтересованы в работе с клиентом;

- автоматизированные клиентские сервисы ускоряют процесс растаможки и расширяют сферу контроля за ним;

- комплексное обслуживание в режиме одного окна подразумевает оказание всего спектра услуг, необходимого для растаможки груза из-за рубежа;

- развитая инфраструктура, присутствие на местах оформления. Хороший брокер всегда открывает филиалы на местах расположения основных транспортных узлах и таможенных постах с целью контроля процесса растаможки и оперативной реакции на возможные проблемы;

- репутация брокера на таможне.

Пример таможенного оформления

Разберем порядок таможенного оформления на примере компьютерной техники. Вы уже выбрали поставщика и решили закупить из-за границы партию мобильных телефонов стоимостью 50 000 Евро вместе с доставкой до границы.

Груз должен сопровождаться двумя пакетами документов. Основным:

- инвойс;

- контракт ВЭД;

- товарно-транспортные документы;

- наименование и описание характеристик товара;

- сведения о производителе;

- разрешительная документация.

Дополнительным:

- лицензия Минпромторга;

- нотификация;

- заключение Роскомнадзора;

- декларация соответствия ТР ЕАЭС.

Если торговая марка телефона включена в Реестр объектов интеллектуальной собственности, также потребуется разрешение от производителя.

Нотификация понадобится в том случае, если устройство обладает модулем шифрования данных, Wi-Fi и Bluetooth.

Также телефон должен соответствовать требованиям безопасности и качества. Для ее подтверждения необходимы специальные сертификаты. Наличие которых является обязательным, для таможенного оформления.

Перевозка мобильных телефонов должна проходить в соответствии с правилами перевозки негабаритных грузов.

Пока груз в пути, нужно подать запрос в таможню на получение декларации. Запрос необходимо сопроводить пакетом соответствующих документов.

Зачисляем деньги на ЕЛС. Именно с него будет взыматься необходимая для уплаты платежей сумма.

Определите код ТН ВЭД. На основе полученной информации рассчитываются пошлины и НДС.

По коду ТН ВЭД 8517180000 ставка пошлины 0, НДС 20%, акцизом не облагается.

Курс евро на дату подачи декларации – 78 рублей.

На таможне производится осмотр груза. Если у инспектора будут какие-либо сомнения, он может провести процедуру более тщательно, чтобы выявить нарушения.

Конечный этап – выпуск товара в свободное обращение.

Несколько основных советов начинающему импортеру

- сделать сразу самостоятельно не получится. Таможенное оформление — это комплексная процедура, если вы не уверены в своих действиях, то отдайте часть работы на аутсорсинг. Лучше переплатить несколько тысяч рублей, чем лишиться груза или получить многомиллионный штраф;

- работайте в «белую», это самая безопасная, законная и выгодная схема работы с минимальными рисками;

- заранее рассчитайте бюджет и планируемые расходы.

- правильно классифицируйте груз по коду ТН ВЭД, от этого зависят требования к перевозке, взымаемые платежи и предоставляемые льготы;

- после завершения импорта товарной партии, сохраняйте у себя все документы, договоры и квитанции. Таможня может провести постпроверку, и если не будет документальных доказательств, доначислить таможенные платежи.